決済代行は、クレジットカード決済や銀行振込、電子マネー決済など、複数の決済手段の一括契約ならびに運用管理を担うサービスです。

決済に関連する煩雑なプロセスを簡略化して、事業の業務効率を大幅に向上させるだけでなく、顧客の立場における利便性向上にも貢献するこのサービスは、ECサイトなどのオンラインビジネスを提供する事業者にとって、いまでは欠かすことのできない重要なソリューションとなっています。

本記事では、決済代行サービスの仕組みから、導入に伴うメリット・デメリットをわかりやすく解説。サービス選定時に押さえておくべきポイントも含めて考察していきます。

決済代行とは?

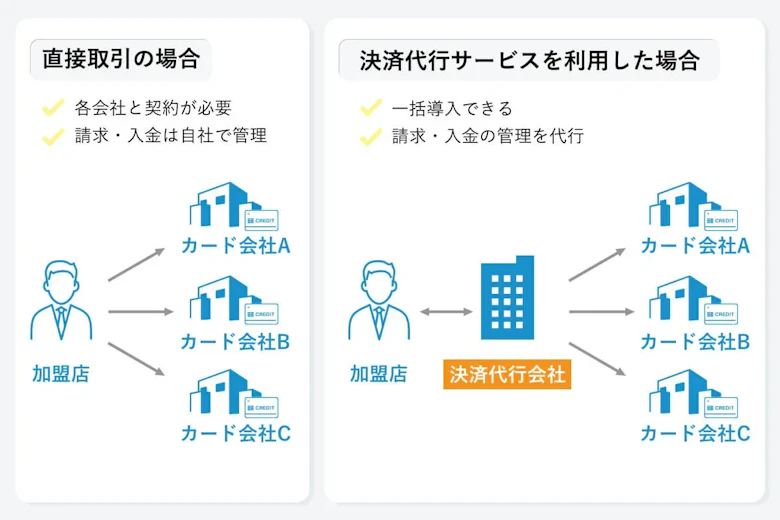

決済代行とは、事業者が自社の決済インフラを外部のプロバイダー(決済代行会社)に委託し、顧客からの支払いを受け取る、いわば決済処理を効率化する仕組みです。

決済代行会社が事業者と決済機関との間を仲介することで、事業者は自身が個別で対応する手間が省かれ、複数の決済手段を一括で導入できるようになります。

このサービスは、VisaやMastercard、JCBといった複数のクレジットカードブランドを、あるいはデビットカードや電子マネーなど多様な決済手段を一括して管理できることが、事業者にとって大きな利点となります。

これにより、決済に関わる手続きや管理の手間が大幅に削減されるほか、個別の決済システム構築が不要になるなど、幅広い業務領域における効率化および工数の削減が見込めます。

【決済代行サービスの主な導入効果】

- 各決済方法の個別契約や管理が不要になる

- 決済システムの構築・維持コストが削減される

- セキュリティが強化され、不正取引のリスクを軽減できる

- 顧客サポートや返金対応の負担を軽減できる

決済代行サービスは最新のセキュリティ基準に対応しており、不正利用を未然に防ぐための高度なシステムを提供しているため、特に金融面での安心感も重要なポイントです。

決済代行サービスの仕組み

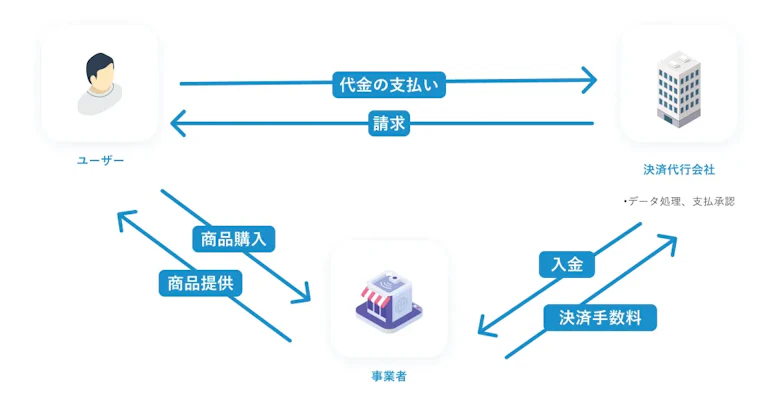

決済代行会社は、事業者に代わって各種決済ネットワークや金融機関と接続し、顧客からの支払いデータを処理します。基本的な流れは次の通りです。

1.顧客の支払い

顧客がオンラインまたは店舗で商品やサービスを購入する際、クレジットカードや電子マネーなど選択した支払い方法を入力・利用します

2.決済代行会社がデータを処理

決済代行会社は顧客の支払い情報を受け取り、各金融機関やクレジットカード会社に対して支払い処理を依頼します

3.支払いの承認と決済完了

金融機関またはカード会社から承認が得られると決済が完了します

4.一元管理とレポーティング

決済代行会社は、事業者に対して詳細な決済レポートを提供し、入金サイクルや売上の状況をリアルタイムで確認できるようサポートします

この仕組みにより、事業者は複数の決済手段を一括して管理できるようになります。また、セキュリティや不正防止機能が付帯されているため、安全に決済業務を進められる点も事業者における大きなメリットです。

決済代行サービスを利用するメリット

決済代行サービスの導入は、次のようなメリットを事業に提供します。

- 契約業務の工数削減:ひとつの契約で多様な決済手段に対応できるようになる

- システム導入の簡略化:複数の決済システムを構築する必要がなく、短期間で運用を開始できる

- 入金サイクルと売上の一元管理:入金サイクルが整理されて売上管理がシンプルになるほか、キャッシュフローの予測も容易になる

契約業務の工数削減

通常、事業者が複数の決済手段を導入する場合、決済手段やカードブランドごとに金融機関やクレジットカード会社と個別に契約を結ぶ必要があります。この契約プロセスでは、交渉や複数の書類作成、法的確認など、膨大な時間と労力がかかります。

一方、決済代行サービスを利用すれば、企業は一度の契約で多様な決済手段に対応できるようになり、契約業務の負担は大幅に軽減されます。具体的には、次のようなメリットを得られるということです。

- 契約手続きの簡略化:決済手段ごとの個別契約が不要になる

- 契約更新や変更にかかる時間の短縮:決済代行サービスが一元管理するため、企業側の作業負担が軽減

- 法的リスクの軽減:専門的な決済サービスプロバイダが契約管理を担うため、法的リスクも最小限に抑えられる

特に個人事業主や中小企業、スタートアップにとって、決済代行サービスの利用に伴うリソースの最適化は、迅速なサービスの立ち上げおよび運用において極めて効果的です。事業者がコアビジネスに集中できる基盤となる、決済に関わる契約業務のアウトソーシングは大きなメリットをもたらします。

システム導入の簡略化

事業者が独自に複数の決済手段を導入する場合、各決済手段に対応したシステムを構築する必要が生じ、それを運用・管理するための技術的なリソースも発生します。このプロセスには専門知識が求められるだけでなく、システム開発・テスト・保守に至るまで多くの時間とコストが割かれます。

一方、決済代行サービスは、あらかじめ構築された決済システムやAPIなどの接続方式を提供しており、事業者はそれを利用するだけで即座に決済手段を導入できることから、次のようなメリットを得られます。

- 迅速な導入:既存の決済手段を利用するため、導入までの時間が短縮される

- サポートの充実:決済代行会社による技術的サポートや運用サポートにより、事業者のITリソースを節約できる

- 最新技術への対応:常に最新の決済技術に対応するシステムが提供されるため、事業者はシステムのアップデートやセキュリティ対応を自社で行う必要がなくなる

これにより、事業者はシステム開発や導入に伴うリスクやコストを抑えつつ、短期間で多様な決済手段を取り入れられます。特に技術リソースが限られた事業者にとって、この簡略化は計り知れないメリットであり、ビジネスのスピードや柔軟性の向上に直結するものです。

入金サイクルと売上の一元管理

事業者が複数の決済手段を導入する場合、売上データの管理や帳簿への記帳、入金確認など、煩雑な管理作業を個別に契約した決済手段ごとに行わなくてはいけません。これらの業務は人為的ミスを招きやすく、特に決済手段が多岐にわたる場合はさらに管理負担が増大します

また、各決済手段によって入金のタイミングやプロセスが異なるため、売上データの把握やキャッシュフローの予測も複雑化します。

これらの課題を解決する施策が、決済代行サービスの利用による入金サイクルと売上管理の一元化です。特に多くの取引を抱える事業者にとって、決済代行サービスは安定した経営運営の基盤として欠かせないツールとなってくるでしょう。具体的には、決済代行サービスの導入によって次のようなメリットを得られます。

入金サイクルの統一と可視化

決済代行サービスは、複数の支払い方法に対応しながら、一括した入金フローを事業者に提供します。これにより、各決済手段の入金サイクルは統一され、資金繰りが明確化されます。入金オペレーションの可視化は、事業者のキャッシュフローを改善する観点においても重要です。

入金確認の簡素化

決済代行サービスが顧客からの支払いをまとめて管理し、事業者に対して一括での入金処理を行うため、個別の入金確認作業が不要となります。

売上データの一元管理

決済代行サービスは、複数の決済手段から得られる売上データを一括して管理します。これにより、事業者はすべての決済手段に関わる情報をひとつのプラットフォームで把握でき、データの集計や分析が容易になります。

帳簿管理の効率化

売上や入金のデータが一元管理されるため、会計システムとの連携もスムーズになり、帳簿管理が効率化されます。これにより経理部門の負担が軽減され、バックオフィスの生産性が向上します。

決済代行サービスのデメリット

多くのメリットを提供する一方、決済代行サービスにはデメリットも指摘されています。事業主は次のような懸念を事前に理解し、リスクに備えなくてはいけません。

- 手数料が割高になる可能性がある

- サービスへの依存度が高まる

- 決済方法が制限されることがある

なかでも注視すべきは、「手数料」の観点です。複数の決済方法への対応なども検討すべき項目ではありますが、ビジネスの種類によってはクレジットカード決済のみの対応で十分、と割り切った選択肢も考えられます。一方、手数料は事業の利益率にも直結する極めて重要な要素であり、後述する「決済代行サービスの選び方」にも大きく関わってきます。

手数料が割高になる可能性がある

決済代行サービスを利用する際には、各取引に対して手数料が発生します。これは、各金融機関やクレジットカード会社と直接契約するよりも割高になることがあり、特に取引件数が多くなるほどコストへの影響は大きくなります。

また、サービスによっては固定費用が発生することもあるため、売上が一定以上なければコストパフォーマンスが大きく毀損される可能性も危惧されます。

サービスへの依存度が高まる

決済代行サービスに依存することで、サービス提供者の技術的な問題やトラブルに巻き込まれるリスクを伴います。これは、万が一システム障害の発生やセキュリティの脆弱性が発見された場合、事業の決済業務は一時的な停止を余儀なくされ、売上に大きな影響を及ぼす可能性があるということです。

決済方法が制限されることがある

たとえば仮想通貨など、事業者が新たに導入したいと考える決済手段に対応していない決済代行サービスもあります。また、サービスのカスタマイズ性が低い場合、自社システムとの連携が難しいことも考えられます。

決済代行サービスの選び方

決済代行サービスを選ぶ際には、事業の特性やニーズに適したサービスを見極めることが重要です。決済代行サービスによって手数料や対応する決済手段、サポート体制などは異なるため、次のような複数の要素を比較検討する必要があります。

| 手数料などの費用 | ・決済代行サービスの手数料は、取引ごとの決済手数料や初期導入費用、月額料金など複数の項目に分かれる |

|---|---|

| 対応している決済方法 | ・クレジットカードや銀行振込のほか、電子マネーやスマホ決済など選択肢が増えてきている ・顧客層に合った決済方法への対応は、顧客満足度の向上にも関連する |

| 同業種の導入実績 | ・同業種や類似するビジネスモデルでの導入実績を確認する |

| システムの仕様や要件 | ・既存のシステムとの連携がスムーズに行えるかどうかも、重要な選定基準 |

| 入金サイクル | ・決済代行サービスによって、売上が入金されるまでのサイクルは異なる ・自社のキャッシュフローに適した入金サイクルを提供しているかを確認する |

これらの要素を総合的に比較し、自社にとって最も効率的でコストパフォーマンスの高いサービスを見極めることが、事業を推進する重要なポイントとなってきます。

手数料などの費用

決済代行サービスを選ぶ際の最重要ポイントが、手数料などの費用です。手数料は取引ごとに発生するものであり、特に取引件数が多い企業では、総コストに大きな影響を与えます。そのため、各サービスの手数料体系を正確に把握し、自社の取引規模に応じたコストシミュレーションは欠かせません。

決済代行サービスで発生する主な費用には、次のような項目があります。

- 決済手数料

- 初期導入費用

- 月額料金

これらの費用を総合的に比較し、自社のビジネス規模や収益構造に見合ったサービスを選択することが、コスト管理の面で重要になってきます。また、長期的な視点からコストを見積もることも、健全な財務に欠かせないアプローチです。

決済手数料

取引ごとに発生する費用で、決済方法によって手数料率が異なるケースが一般的です。なお、クレジットカードの場合では、通常2%〜5%程度の手数料が設定されています。自社の取引件数や平均単価に基づき、適切な手数料率を設定するサービスを選ぶ視点が大切です。

初期導入費用

決済代行サービスによっては、システム導入に伴う初期費用が発生します。この費用には、システム設定やテスト、カスタマイズなどが含まれ、数万円から数十万円におよぶこともあります。

月額料金

一部の決済代行サービスでは、月額料金が設定されています。これは、システムの運用やサポート体制を維持するための費用であり、毎月固定で発生します。

その他の追加費用

特殊な決済手段や海外決済を導入する場合、追加の手数料が発生することがあります。また、返金処理や不正取引防止のためのセキュリティ対策にかかる費用も、サービスによって異なります。

対応している決済方法

決済代行サービスが対応する決済方法が、自社のビジネスの特性や顧客ニーズに見合ったものであるかを確認します。近年では、消費者が選ぶ決済手段の多様化が進んでおり、事業者は次のような幅広い決済オプションに対応することで、顧客満足度の向上と売上拡大を図る姿勢が求められます。

- クレジットカード決済

- 銀行振込

- 電子マネー決済

- キャリア決済

- QRコード決済

- コンビニ決済

- 代引き(代金引換)

自社が想定するターゲット層にもよりますが、少なくともクレジットカード決済への対応は必須でしょう。また、若年層がメイン顧客になる場合は、電子マネー決済やキャリア決済の需要も高いです。

同業種の導入実績

検討している決済代行サービスの、自社と類似する業種やビジネスモデルでの導入実績も確認します。導入実績が豊富なサービスは、その業界特有のニーズや課題に対応するための強みやノウハウを備えている可能性が高まるためです。次のような視点を持って、決済代行サービスの導入実績や事例レビューを確認してみましょう。

業界特有のニーズへの対応

業種や業界によって、必要な決済手段やサポート内容は異なります。たとえばECサイトでは、多様な決済手段やカードブランドへの対応が求められ、サブスクリプションモデルでは定期的な支払い処理機能が必須です。同業種での実績が豊富なサービスは、これら特有のニーズに対応する機能やサービスを提供していると見られます。

導入プロセスの効率化

同業種での導入実績が多いサービスは、その業界の標準的な業務フローやシステム要件を把握しており、導入プロセスも効率化されている傾向です。結果、短期間での決済システム稼働やトラブルの少ない運用が期待できます。

適切なサポート体制

その業界特有のトラブルや質問に対するサポート体制が整っているケースもあります。特にセキュリティ対応、業界内の規制への対応などに関する知識を持ったサポート担当者がいることは、問題解決の迅速化にも貢献します。

システムの仕様や要件

決済システムの仕様や要件が自社の既存システムとどれだけ適合するかも、極めて重要なポイントです。

特にECサイトやサブスクリプションサービスなど、オンラインでの取引が主となるビジネスにおいては、決済システムの統合やスムーズな連携は、業務効率や顧客体験にダイレクトに反映されます。運用面でのリスクを最小限に抑えるためにも、次のような要素を必ず確認しましょう。

APIの提供と連携の柔軟性

決済代行サービスが提供するAPIの自社システムへの対応可否は、導入検討時における見逃せない要素です。既存のECサイトやCRMシステムなどとスムーズな連携がなされれば、業務効率は大きく向上します。

セキュリティ要件の適合性

決済処理には高度なセキュリティが求められます。PCI DSSなど国際的なセキュリティ基準への準拠の確認は、顧客データを保護し、不正行為や情報漏洩から企業を守るうえで不可欠となる姿勢です。また、多要素認証の設定可否などもセキュリティ面での選定基準となります。

システムの拡張性とスケーラビリティ

ビジネスが成長するにつれて、取引量や顧客数が増加するため、決済システムもそれに対応できる拡張性が求められます。豊富なライブラリなどを備えた、柔軟にスケールアップできる決済代行サービスを選ぶことで、将来的なシステムの再構築を回避でき、効率的な運用が可能になります。

入金サイクル

決済代行サービスを選ぶ際には、入金サイクルの長さにも目を向けましょう。

入金サイクルとは、顧客からの支払いが行われてから、事業者の口座に実際に入金されるまでの期間を指します。特に中小企業や成長中のスタートアップにとって迅速な資金回収は重要であり、事業のキャッシュフローの健全化にも直結します。契約時にしっかりと条件を確認しましょう。

まとめ

決済代行サービスの導入は、特にECサイトなどのオンラインビジネスを提供する事業者にとって、決済業務を効率化し、業務負担を軽減するために欠かせない施策です。複数の決済手段を一元管理できる特性から、売上管理の効率化やキャッシュフローの安定化にもつながります。また、最新のセキュリティ基準に対応し、不正リスクを最小限に抑え、安全な取引を可能とする点もメリットです。

一方で、手数料や入金サイクル、システム連携の容易さなど、選定時に確認すべき重要なポイントも多く存在します。自社のビジネスに合致した決済代行サービスを選ぶことで、コストパフォーマンスを最大化し、事業成長に貢献する運用が実現します。