ビジネスのデジタルシフトが進むなか、事業の拡大や顧客の利便性向上を追求するにあたって、クレジットカード決済の導入は不可欠ともいえる施策です。ECサイトやWebサービスを展開する事業はもちろんのこと、リアル店舗においても、クレジットカード決済の導入は強く求められるようになっています。

本記事では、カード決済システムを導入する方法やそのコスト、実際の運用におけるメリットなどをビジネス的な視点から解説し、事業戦略の一環として導入を進めていくうえでの具体的な情報を提供します。

クレジットカード決済システムの導入方法

オンライン/オフラインを問わず、ECサイトや店舗ビジネスなどあらゆるビジネスにおいて、クレジットカード決済システムは広く用いられています。

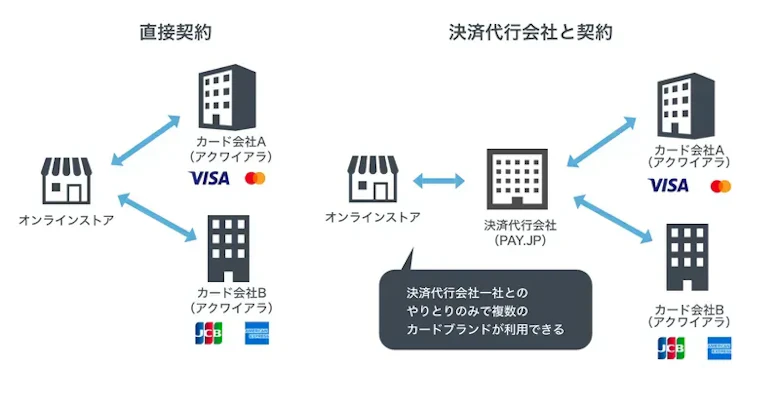

そんなクレジットカード決済システムを導入する方法は、上図のように大きく2種類に分類されます。

- クレジットカード会社と直接契約する方法

- 決済代行会社と契約する方法

多くの事業者は後者の「決済代行会社との契約」を採用していますが、どちらの方法が適しているかは、事業規模や運用スタイルによっても異なるため、両者の特徴を理解した上で選択することが重要です。

クレジットカード会社と直接契約 | 決済代行会社を経由した契約 | |

|---|---|---|

特徴 | カードブランドごとに契約が必要 | 一度の契約で複数ブランドが利用可能 |

メリット | 手数料が比較的安い | 導入が簡単 |

デメリット | 複数のブランド契約が必要 | 手数料が相対的に高め |

主な適用ケース | 大規模な事業者 | 中小規模の事業者 |

このように、両者は手数料や管理負担、導入の手軽さなどの点に違いがあります。

たとえば、直接契約では各カードブランドと個別契約することで手数料を抑えられる反面、管理負担が増える側面が懸念されます。契約時の審査も厳しく、運用コストも大きくなることから、直接契約は大規模なECサイトや全国展開しているような大型チェーンでの導入に適している方法でしょう。

一方、決済代行会社の利用は、手数料は相対的に高めになるものの、契約や運用はシンプルかつ効率的となるため、中小規模のECサイトや店舗数が少ない個人店などに適しています。

クレジットカード会社と直接契約する方法

クレジットカード会社との直接契約では、VisaやMastercardなどの各カードブランドと個別に契約を行い、独自に決済システムを構築します。導入までの流れは以下の通りです。

- 各カードブランドへ問い合わせ

- 必要書類の提出およびブランドごとの加盟審査

- 契約締結後、カードブランドの要件を満たした決済システムの開発や端末の準備・設置

- 初期設定とテスト運用

- ブランドごとの売上管理

直接契約の場合は、これら一連の作業をカードブランドごとに行う必要があります。開発時のセキュリティ要件や手数料、入金サイクル、さらに審査基準などはブランドごとに異なるため、割かれる労力は小さくありません。

管理やメンテナンス面でも独自の対応が求められるため、やはり大規模な事業者向けの方法となるでしょう。

決済代行会社を経由した契約方法

一方、決済代行会社を利用する方法では、一度の契約で複数のカードブランドを利用できるようになるため、迅速かつスムーズな導入を実現します。基本的な導入プロセスは以下の通りです。

- 決済代行会社に問い合わせ

- 必要書類の提出と加盟審査(決済代行会社が各カードブランドへの審査依頼を代行)

- 契約完了後、決済システムの開発(決済代行会社が提供するシステムの導入)

- 初期テストと運用開始

- 売上管理

決済代行会社経由では、個別ブランドごとの契約は不要。契約手続きは大幅に簡略化され、導入後の管理も一元化できます。

売上も決済代行会社からまとめて入金されるため、売上管理のコストも削減できるなどのメリットから、リソースに限りのある中小規模の事業者にも適した方法です。

クレジットカード決済に必要な費用と経費

クレジットカード決済システムを導入する際の費用は、イニシャルコストとして初期手数料やシステム開発費などが発生します。また、店舗の場合は決済端末の購入費用もここに加わります。

ランニングコストには、決済手数料やトランザクション費用(決済のデータ処理に必要な通信費)のほか、月額利用料が固定で発生することもあります。

初期費用(イニシャルコスト) | 運用費用(ランニングコスト) |

|---|---|

・初期手数料システム開発 | ・月額利用料 |

これら個別の費用のうち、特に留意すべきは「決済手数料」です。決済手数料は取引ごとに発生するもので、代行会社や契約内容により異なります。利用する代行会社によって手数料には大きな差が出てくることもあるため、慎重な選定が求められます。

もっとも見るべきポイントは「決済手数料」

上述した通り、クレジットカード決済に関連するコストにおいて、事業者が最重視すべき項目は決済手数料です。決済代行会社によって手数料率は異なるため、売上規模や取引頻度に応じた適切なサービスを選ばなくてはいけません。

手数料は、実際の費用負担や収益にも大きな影響を与えます。クレジットカード決済を導入する際は慎重に比較検討すべきポイントです。

クレジットカード決済導入のメリット

「導入が意外と面倒」

「決済代行会社を通せば簡単だが、手数料が気になる」

こうした悩みや懸念はすべて否定されるものではありませんが、それでも、あらゆる事業においてクレジットカード決済は絶対に導入すべき施策です。

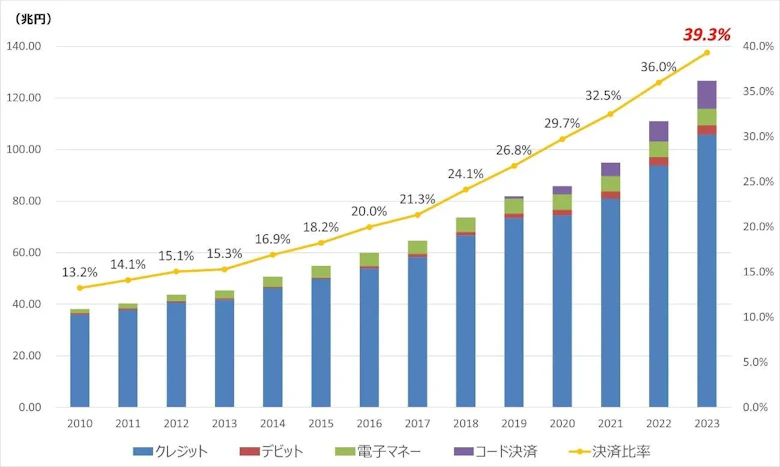

その背景には、社会におけるキャッシュレス決済比率の堅調な伸びと、そこに占めるクレジットカードの圧倒的なシェアがあります。経済産業省の報告によると、2023年のキャッシュレス決済比率は約40%にまで上昇しています。これは消費者の購買行動のオンライン化、現金よりもデジタル決済を優先する傾向が強まっていることを示唆しており、そのなかでもクレジットカード決済は圧倒的なシェアを占めています。

このデータからもわかる通り、クレジットカード決済への非対応は消費者の離反を招きかねません。

デビットカードや電子マネー、コード決済のシェアも増加傾向にあるため対応が望まれますが、すべての決済手段への即時対応は難しい部分もあります。まずは圧倒的なシェアを誇る、クレジットカード決済から導入を検討すべきでしょう。

ビジネスにおいてマストともいえるクレジットカード決済の導入には、次のようなメリットも付帯します。

【クレジットカード決済を導入するメリット】

顧客満足度の向上 | ・顧客にとって慣れた手段であり、利便性が高い |

顧客単価の向上 | ・手持ちの現金を気にせず購入できるため、購買意欲が高まりやすい |

売上機会の拡大 | ・現金を持たない消費者の取りこぼしを防げる |

リピーターの獲得 | ・現金を持たずとも利用できる環境は消費者に好まれ、再訪率が向上する |

業務効率化 | ・現金を扱う機会が減るため、レジ締めの時間短縮や釣り銭準備の手間が低減 |

キャッシュフローの安定化 | ・入金サイクルが決まっており、キャッシュフローの管理が安定化 |

このように、クレジットカード決済の導入は事業者と消費者の双方に多くのメリットをもたらします。

まとめ

クレジットカード決済システムの導入は、顧客のニーズに応え、ビジネスの成長に貢献する重要な手段です。導入には初期費用や手数料といった費用が発生するものの、顧客満足度の向上や業務効率化といった、コストを上回る多くのメリットを見逃すことはできません。

クレジットカード決済への非対応が消費者の離反を招きかねないことは、データからも明らかです。ビジネスの競争力を強化するための重要な選択肢として検討してください。

| 顧客満足度の向上 | ・顧客にとって慣れた手段であり、利便性が高い |

|---|---|

| 顧客満足度の向上 | ・顧客にとって慣れた手段であり、利便性が高い |